日本は「失われた数十年」という状態が現在進行形で進み、今や後進国とまで呼ばれています。

経済的に世界からどんどん後れを取るなか、20代の方は将来の経済的な心配が尽きないでしょう。将来どころか、日々の暮らしすら不安になりますしね。

でも安心してください。(はいてますよ)

20代ならこれから毎月1万円を積立投資していくだけで、将来の経済的不安はほとんどなくすことができます!(嘘じゃないです)

投資なんてしたことないし、ギャンブルやからお金がなくなるかもしれないんじゃないの?!と思われるかもしれません。

僕も最初は不安だらけでしたが、実際に投資を続けている今では「あのとき始めて良かった」と強く思います。

なぜなら、投資をしているおかげで将来の経済的な不安が和らぎ、現在はフルタイムで働く必要や、やりたくない仕事もする必要がなくなったから。

仕事をするしないは人それぞれの価値観ですが、大事なのはそれを選択することができるようになったということです。

20代から始める資産形成術=株式への積立投資

具体的に何をすればいいかの結論を言うと、「全世界株式もしくは全米株式への積立投資」です。

知識がなければ難しそうに聞こえますが、やることは超簡単。

- 証券会社で口座開設して

- 金融商品を選び

- 積立の設定をして後は基本的に放置

実際、僕は投資をしていますが普段どのようなことをしているかというと…マジで何もしてません。毎月積立はしていますが、買付は自動的に行われます。

つまり、マジで何もしてません(大事なことなので二回言いました)。

何もしなくていいとか怪しすぎるわ…と思われそうですが、ここからは資産形成に株式投資を推奨する理由について解説していきましょう。

株式は長期的に成長する

株式投資とはお金を企業へ投資することで、その見返りに利益を還元してもらう行為です。投資をした人はその会社の「株主」となります。

還元の仕方には様々ありますが、わかりやすいのは「株価が上がること」ですね。企業が利益をあげ成長することで、その企業の株価は上昇します。

株価が上昇すれば株主の資産も増えることになり、両者win-winの関係に。他にも企業は利益の一部を「配当金」として株主へ還元し、配当金は株を保有している限り永続的に受け取れます。

仮に、数千万円の資金を投資していれば、年間数十万~百万単位の配当金を受け取ることができるし、実際に配当金だけで年間支出を賄えるような人だっています。

そうなればまさに経済的自由を手に入れた!と言えますね。(羨ましい)

ただし、1つの企業のみに投資をしているだけだと、その企業の業績不振・倒産といったリスクを集中的に負うことに。倒産すればもちろん投資したお金はパァです。

このリスクが株式投資を不安に感じる大きな要因でしょう。しかし、それを解決する方法はあります。

それは複数の企業へ投資をすること(いわゆる分散投資)。究極的には「世界中の企業へ分散投資をする」ということです。

複数の企業へ投資をしておけば、1つの企業が倒産したとしても全体へ与える影響は少なくなります。また、一部企業の業績が悪くても企業全体で業績が上がっていれば、結果的に投資したお金は増えることになりますよね。

そして、世界全体で見ると企業の業績は上がる(経済成長する)のが資本主義の仕組みです。

仮に世界に1つの企業しかないと考えるとわかりやすいでしょう。

僕たちが生きるために必要なものを買う、人生を楽しむためにお金を使う。それによって企業は利益が出ます。

今後、世界的に人口はまだ増えていくので、お金を使う人が増える=企業の業績も増え続ける=投資すればお金が増えることになります。

現実はたくさんの企業が競争しているので企業によって優劣がありますが、全体で見れば業績が上がることに変わりはありません。

理想としては業績が上がる企業ばかりに投資することですが、それを見極めるのは経済に精通している人でも難しいし、経済素人の僕たちにはなおさらですね。

だったら、世界中の企業へ分散投資をして、その平均値を望めばいいんです。

世界中の企業への分散投資が「全世界株式への投資」ですが、現在の世界経済の中心は米国であり、米国への投資≒世界分散投資とも言えます。

最初に「全世界株式もしくは米国株式への積立投資」と言ったのは、どちらも同じような意味合いだから…ということですね。

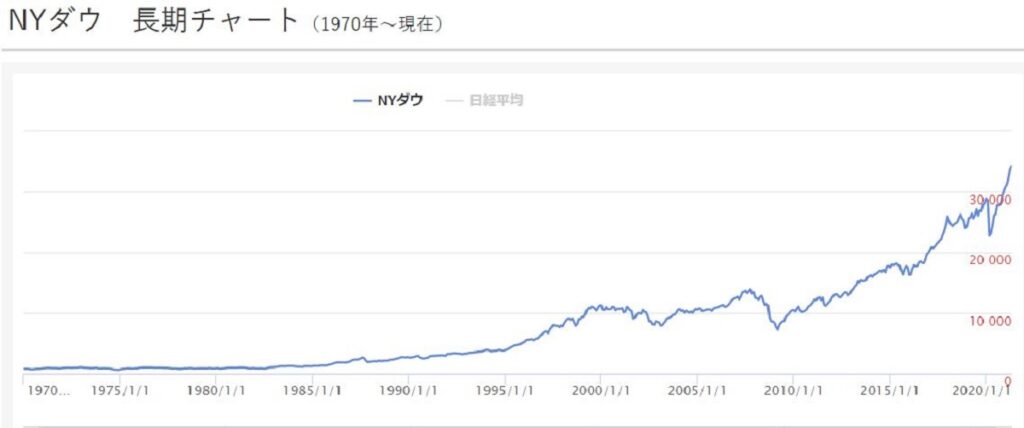

その米国株式ですが、過去の事例で短期的には大きく値下がりする時期があっても、長期的には右肩上がりに成長を続けています。

投資をしていると、このグラフ(株価)のように資産も上昇していくということ。これは米国株式の株価ですが、全世界株式も同じように右肩上がりになっています。

また、ある調査で米国株式に「20年以上」投資をしていればマイナスになることはなかったという事実が判明しました。

下のグラフは、米国株式の投資期間ごとの最高・最低利回りを示したもの。

投資期間が1年の場合、最大45%のプラスになる年もあれば38.5%もマイナスになった年もあります。年によって100万円が61.5~145万円になっていたということですね。

これが5年になると最大幅は26.2%と下がりましたが、マイナスも5.7%と少ない。100万円が94.3~126.2万円になっていたと。

そして投資を20年続けていれば、最低でも2.7%はプラスになっています。この場合、100万円が102.7万円~113.9万円になり、どんな不景気の時期を経験しても、次第に経済成長しているということがわかりますね。

だからといって、今後も20年以上ならマイナスになることはない!と言い切ることはできません。

しかし、生活に必要なものを人々は買い続ける、その人口は増えていくということを考えると、今後も長い目で見れば経済成長していく可能性は高いと思いませんか?

数年だけで見ればほとんど資産が増えない(減る)可能性はあります。

しかし、早いうちに投資を始め、数十年という時間を味方に付けることで、ほぼ間違いなく経済成長の恩恵を受けることができるのです。

短期的な利益を求め過ぎない

全世界株式や米国株式に積立投資をしておけば、いずれ十分な資産形成に繋がるでしょう。

ところが人間とは欲深い生き物なので(ドキッ)、すぐにお金持ちになりたがる。その結果、FXや仮想通貨、その他ギャンブルに手を出し、ほとんどの人は損をしてしまいます。

たしかにそれらの行為では短期的に大きなリターンを得られる可能性もありますが、それ以上に損をするリスクもあることを知っておいてください。

資産形成とはゼロ、もしくは少ない資産から少しずつ積み上げていくもの。短期的な利益を求めるよりも、長期的な視点を持って取り組んでいくことが成功の秘訣ですよ。

もちろん、理解したうえで余裕資金を使って楽しむのは悪いことではありません。その際は負けすぎて暴走しないよう、自分を律するメンタルは必要です。

20代から資産形成を始めるメリット

20代から資産形成を始める最大のメリットはズバリ、「時間を味方に付けることができる」ということ。時間があれば、「お金がお金を生む仕組み」を最大限に活かせるのです。

とはいえ、現状の銀行預金だと得られる金利は雀の涙…すらもありません。毎月1万円の積立を50年続けても、貯まるのは600万円+@です。

いずれ金利は上がるかもしれませんが、その際は物価上昇など相まって実質的に増えていないのと同じ(実際には目減りする)ことになるのが世の仕組み。

収入が増えれば貯金額も増やせますが、年齢が上がればライフイベントによって支出も増えていく可能性が高く、やはり貯蓄だけで将来の経済的不安をなくすのは難しいでしょう。

そうなると、いつまでも生活費のために仕事を続ける人生が続くでしょう。

別に仕事をしたい人はいつまでも仕事をすればいいと思いますが、その目的がいつまでも生活費を稼ぐため…というのは働いている側もしんどいですよね。

そうではなく、いずれは人生のいきがい・生活に張りを出すためなど、自発的に働きたいと思える状況に身を置けるようになりたいものです。

そのためにも、僕は株式投資をお勧めします。

株式投資で得られるリターン(経済成長率)は基本的に物価上昇率を超えるので、預金のように価値が目減りするということもありません。

では、時間が味方になるメリットを具体的に紹介しましょう。

月1万円の積立投資があなたを救う!

月1万円の積立貯金では50年で600万円+@です。一方、全世界株式もしくは米国株式で運用したとき、どのような結果になるかシミュレーションしてみます。

- 投資期間:20歳~70歳(50年)

- 積立額:毎月1万円

- 利回り:5%

積み立てた元本は600万円ですが、運用することでなんと「2,600万円」に。ちなみに、積立期間が40年の場合は元本480万円が約1,500万円になります。

結果だけ見れば銀行預金とは天と地以上の差ですが、そもそも銀行の金利が0.01%の時代に5%の利回りなんか現実的じゃなくない?と思った方は鋭いですね。

こういったお金を増やすための話というのは、まず疑ってかかるくらいが丁度いい。

まぁ僕はあなたを騙すつもりはないので信じていただきたいですが、推奨している米国株式のこれまでの平均利回りは6.8%となっています。

全世界株式は米国株式に少し劣っていますが、今後どちらの利回りが高くなるかを現時点で断言することはできません。

しかし、どちらにせよ世の中の仕組みから今後も5%前後の利回りを得られることは現実的であり、その波に乗るか乗らないかで経済的に余裕を持てる可能性は大きく変わりますよ。

大事なことなので何度も言いますが、短期間(数年)では増えない(減る)時期もあります。

しかし、20代から始めて運用期間を長く取ることで景気が良い時期・悪い時期どちらも経験し、平均的な利回りを得られる可能性が高くなります。

運用期間が短ければどちらかの時期の影響を強く受ける可能性があるし、それが悪いほうだったら悲しいですよね。

ちなみに、30~70歳で2,600万円を目指すには月1.7万円、40~70歳なら月3.1万円の積立が必要になるので、早く始めるメリットは思っている以上に大きいのです。

新NISAを活用しよう

ここまでの話で「よし、騙されたと思って積立投資を始めてみよう!」と思った方に朗報(騙しませんけど)。2024年から「新NISA」という制度が始まり、資産形成を有利に進めることができます。

新NISAの詳細は割愛しますが、端的に言うと「税金が優遇される制度」です。

株式投資では通常、「特定口座」と呼ばれる専用の口座で運用を行いますが、それとは別に新NISAの口座を開設し、そちらの口座で運用をするだけなので難しいことはありません。

銀行口座に普通預金と定期預金があるように、投資する口座にも種類があるんです。

詳細はこちらの記事で解説しているので、ぜひご覧ください。

実際の運用実績

実際に僕が「つみたてNISA」で運用している実績を公開します。

つみたてNISAを始めたのは2020年で運用期間は現時点で約3年半、積立額は合計で約140万円です。

赤枠で囲ったところが現在の評価額(資産額)と損益。

評価額は約210万円で、運用によって約70万円も増えていることになりますね。損益率は約50%となりますが、正直これはかなり出来過ぎな期間です。

2022年からつみたてNISAを始めた友人の状況もお伝えすると、積み立てた元本は約60万円で現在の評価額は約72万円、損益率は約20%となっています(運用商品は同じ)。

同じ運用商品でも始める期間によってトータルの損益率は当然変わりますが、長く続ければいずれ増えていくという原則は変わりません。

もしかしたらあなたが積立を始めた1年後には評価額がマイナスになっているかもしれません。それでも自分がやっていることは間違っていないと信じ、積立は継続するようにしましょう。

間違っていないと自信を持つためにも、全世界株式・米国株式への積立投資についてしっかりと勉強しておくことをお勧めします。

こちらで2024年7月時点、最新の状況を公開しています。

まとめ

十分な収入があり、貯蓄だけで将来の不安をなくせる方はそう多くありません。

若いうちは自己投資にお金を使うべきだと言われることもあります。そうすることで、いずれ自分に返ってくる(可能性がある)からですね。

もちろんその考え方は間違いではないと思いますが、人によってどんな自己投資が正解なのかわかりづらいのもまた事実。

しかし、自己投資に使う一部を資産形成のための投資に使って将来の不安が和らぐなら、やってみる価値は大いにあると思います。

全世界株式・米国株式を始めるまでのステップを紹介します。

証券口座の開設はSBI証券がお勧めです。

株式投資がギャンブルではない理由を解説。

積立投資で運用する投資信託の仕組みについて解説。

資産形成に多大な影響を与える「複利」について解説。

コメント