日本では税金に関する教育はほとんどされることがなく、労働者の多くを占めるサラリーマンは会社が税金の計算をしてくれるため、税金のことを全然知らない…という方が多いです。

ただ、世の中には知っておくと得をすることも多く、税金もその一つと僕は思っています。

ここでは所得税と住民税の基本的な解説と、知っておくと得をする(かもしれない)ことをお伝えしていきます。

所得税と住民税

所得税について、国税庁から引用します。

所得税は、個人の所得に対してかかる税金で、1年間の全ての所得から所得控除を差し引いた残りの課税所得に税率を適用し税額を計算します。

引用元:国税庁

簡単に言うと、所得税は働いて得たお金に対してかかる税金で、国に支払います。

ただし、稼いだお金すべてが所得税の対象になるわけではなく、所得控除によって差し引かれた金額が最終的な計算の対象となります。

所得控除とは、所得税の計算は実際に稼いだお金より少なめにしてあげますよ…という仕組み。

実際に年間400万円の稼ぎがあったとしても、所得控除によって200万円しか稼いでないとみなされれば、所得税は200万円に対してかかることになります。

この所得税の計算対象になる200万円を「課税所得」と呼びます。

続いて住民税についてはWikipediaから引用。

住民税(じゅうみんぜい)は、日本の税金のうち、都道府県民税と市町村民税を合わせていう語。特に、個人に対する都道府県民税と市町村民税は、地方税法に基づき市区町村が一括して賦課徴収することから、この2つを合わせて住民税と呼ぶ。

引用元:Wikipedia

住民税はその地域の運営等にかかる費用を住んでいる人たちで負担する税金で、お住いの市区町村に支払います。

住民税には「市町村民税」と「都道府県民税」があり、住んでいる地域が変われば納める場所も変わるということですね。

所得税の計算方法

先述したように、所得税は稼いだお金すべてに対してかかるわけではありません。稼いだお金から所得控除を差し引いた金額に対し、定められた税率を掛けて最終的な所得税が決定します。

会社員やパート・アルバイトで給料を貰っている方の場合、一定額以上であれば毎月の給料から所得税が天引きされていますよね。

あれは最終的な所得税ではなく、その月の給料から所得税はざっくりこれくらいになるだろうという概算で引かれたもの。これを「源泉徴収」と言います。

ほとんどの場合、正確な計算によって決まる所得税とはズレることが多く、それを修正するために行うのが「年末調整」です。

年一でしかしない作業なので、いつもどこに何を記入すればいいのか迷っちゃう…あの年末調整です。

では、所得税の計算方法について詳しくみていきましょう。

例として、パート・アルバイトとして年間100万円を稼いだ場合。

所得控除には一律で差し引かれる「基礎控除」や、給料を貰っている場合は「給与所得控除」などがあり、基礎控除は48万円・給与所得控除は最低55万円(給料により変化)となっています。

他にも所得控除はありますが、ひとまず所得控除がこの2種類だけとして考えてみましょう。

この場合、稼いだ金額は100万円で所得控除が48万円+55万円=103万円なので、差し引きマイナス3万円となり、所得がないものとみなされます。

- 収入…100万円

- 所得控除…103万円

- 課税所得…ゼロ(マイナス3万円)

所得がないため、所得税はもちろんゼロとなります。給与所得者は最低でも103万円の所得控除があるため、年間の給与が103万円以下であれば所得税の支払いは不要。

これが「103万円の壁」と言われるものですね。

ただし、これは所得税に対する壁であり、他にも社会保険(親の扶養に入れるか)の壁もあるので混同しないように注意が必要。

ここでは社会保険に関しては割愛しますが、詳しく知りたい方はこちらの記事もご覧ください。

別のケースで考えてみます。

会社員として年収400万円、会社の社会保険に加入、個人で生命保険(年間6万円)・医療保険(年間2万円)にも加入している場合。

社会保険(厚生年金・健康保険)は「社会保険料控除」として全額が控除されます。年収400万円の正確な社会保険料はわかりませんが、仮に年間60万円を支払ったとしておきます。

生命保険・医療保険は「生命保険料控除」として支払った保険料の一部が控除され、上限はそれぞれ4万円。

年間の保険料がそれぞれ4万円以下であれば保険料が全額、4万円以上であれば保険料の一部が所得控除として認められるということですね。

今回は生命保険が年間6万円・医療保険が年間2万円なので、生命保険で4万円・医療保険で2万円が所得控除として差し引くことができます。

で、今回のケースの所得控除は以下のとおり。

- 基礎控除…48万円

- 給与所得控除…124万円

- 社会保険料控除…60万円

- 生命保険料控除…6万円

- 合計…238万円

所得控除の合計が238万円なので、400万円から引いた162万円が課税所得。

最終的な所得税は課税所得に税率を掛けることで決定され、税率は以下のようになっています。

課税所得162万円は赤枠で囲った箇所に該当するので、税率は5%ですね。つまり、162万円の5%である81,000円を年間の所得税として支払う必要があります。

表にある「控除額」とは、課税所得×税率で計算された金額から引くことができる金額。1段目は控除額が0円なので、課税所得×5%がそのまま所得税額となります。

源泉徴収された所得税の合計がこれより多かった場合、年末調整によって払い過ぎた分が還付される仕組み。

基礎控除や給与所得控除・社会保険料控除は自動的に控除されますが、生命保険料控除など自分で申告しないといけない分を申告し忘れると、無駄に所得税を支払う羽目になるので注意しましょう。

なお、フリーランスなどの収入が「給与」ではない方の場合、もちろん給与所得控除は使えません。代わりに様々な経費を申告することで課税所得を下げることができるようになっています。

所得控除の種類

所得控除は全部で15種類あります。

- 基礎控除

- 給与所得控除

- 社会保険料控除

- 生命保険料控除

- 扶養控除

- 配偶者控除

- 配偶者特別控除

- 医療費控除

- 寄付金控除

- 地震保険料控除

- 小規模企業共済等掛金控除

- ひとり親控除・寡婦控除

- 勤労学生控除

- 障害者控除

- 雑損控除

人によって適用できる控除が違いますが、控除できるものが多いほど節税に繋がることになります。

例えば、子どもがアルバイトをして103万円を超えないように…と言われますが、それは「扶養控除」が適用されるかどうかに関わってくるからですね。

給与所得者であれば103万円までなら扶養に入れるので、年末調整で38~63万円の所得控除が適用される分だけ節税ができると。

ここでは詳細には触れませんので、興味がある方はご自身で調べてみてください。

所得控除と税額控除

所得控除と似たものに「税額控除」と呼ばれるものがあります。

所得控除は収入から控除額を差し引き課税所得を算出しますが、税額控除は確定した所得税から直接差し引くことができる仕組み。有名な税額控除は「住宅ローン減税」ですね。

控除額がそのまま減額されるので、基本的には税額控除のほうが節税額が多くなるでしょう。

税額控除の主な種類は以下の通りです。

- 配当控除

- 分配時調整外国税相当額控除

- 外国税額控除

- (特定増改築等)住宅借入金等特別控除

- 住宅耐震改修特別控除

- 住宅特定改修特別控除

- 認定住宅等新築等特別税額控除

- 試験研究を行った場合の所得税額の特別控除

- 中小事業者が機械等を取得した場合の所得税額の特別控除

- 政党等寄附金特別控除

- 認定NPO法人等特別控除

- 公益社団法人等寄附金特別控除

他にも控除の種類はあるようですが、一般ピーポーでは理解不能なレベル。

外国株へ投資している方は「外国税額控除」を申告する機会があるでしょうし、寄付をしている方も「寄附金控除」で節税できる可能性があります。

これらは自分で確定申告をする必要があるので、忘れずに申告するようにしたいですね。

取るもんはしっかり取っていくのに、節約できるものは自分で申告せなアカンとか…世の中これでいいのでしょうか?

住民税の計算方法

住民税には都道府県民税と市町村民税があり、どちらも「所得割」と「均等割」で構成されています。

所得割は所得に応じて金額が変わり、税率は10%(都道府県民税4%・市町村民税6%)です。

均等割は所得に関係なく一律で金額が決められており、一定の所得がある人全員が均等に支払うことになります。

| 所得割 | 均等割 | |

|---|---|---|

| 都道府県民税 | 4% | 1,500円 |

| 市町村民税 | 6% | 3,500円 |

| 合計 | 10% | 5,000円 |

ただし、均等割の金額は標準として設定されているだけで、地域によって若干の違いがあることも。

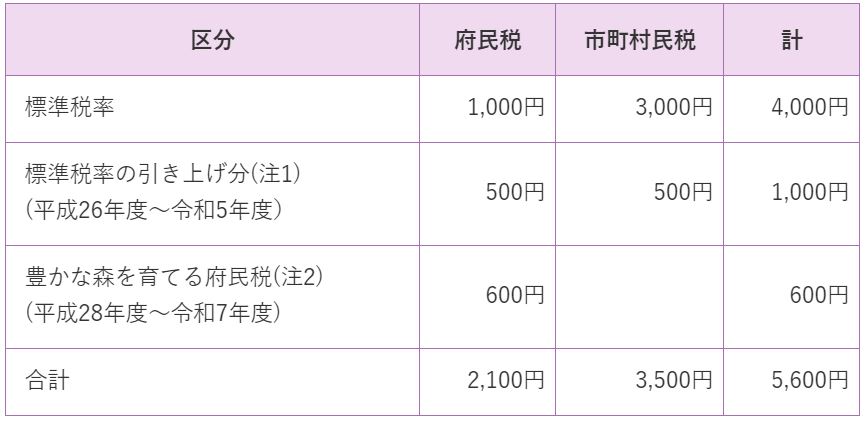

例えば僕が住む京都では、府民税が1,000円・市町村民税が3,000円ですが、「標準税率の引き上げ分(平成26年~令和5年まで)」と「豊かな森を育てる府民税(平成28年~令和7年まで」で合わせて1,600円が上乗せされ、均等割の合計額は5,600円となっています。

お住いの地域と住民税で検索すれば簡単に調べられるので、気になる方は調べてみましょう。

住民税にも各種所得控除が適用されるため(基礎控除は43万円)、給与所得者であれば43万+55万=98万円までなら住民税は非課税となります。

そうなんですッ!

実は所得税は103万円まで非課税ですが、住民税は基礎控除が5万円少ないため、仮に所得が102万円なら住民税のみ発生してしまうんですね。

ただ所得控除が98万円だけの場合、課税所得は4万円なので、所得割4,000円+均等割5,000円=9,000円ほどの負担で済みます。

まぁ月額800円弱とはいえ、なんでわざわざ基礎控除の額を変えて話をややこしくするのでしょうか…大人の事情?

まとめ

所得税・住民税は年間の所得から所得控除を差し引いた「課税所得」に対して定められた税率を掛けて計算されます。

そのため、節税には課税所得を減らすことが重要。

最近では「ふるさと納税」や「iDeCo」などが節税対策として推奨されることが多いですね。

iDeCoは「自分年金作りの制度」なので、節税しつつ老後の資産形成も同時に勧めることができます。

ただし、何も知らない状態だと少し複雑に感じる制度なので、節税ができると聞いて迂闊に始めるのは避けたほうがいいですね。

iDeCoについて詳しく解説している記事もあるので、興味がある方はぜひご覧いただければと思います。

コメント